Начнет ли налоговая получать отчеты с Etsy, Amazon, Shopify?

Что стоит знать украинским продавцам о DAC7

Законопроект №13232, который должен был бы запустить в Украине автоматический обмен налоговой информацией о доходах с Etsy, eBay, Shopify и других цифровых платформ, не дожил и до первого чтения - правительство ушло в отставку, и документ отозвали автоматически. Казалось бы, можно вздохнуть с облегчением. Но не стоит тешить себя иллюзиями: Украина уже давно пообещала международным партнерам "стать прозрачной" в плане налогов, а значит - эта история еще точно будет иметь продолжение. В той или иной редакции, под другим номером и, возможно, с другим кабмином - но правила игры на рынке электронной коммерции будут изменены.

Суть вопроса проста: будут ли зарубежные платформы отчитываться перед украинской налоговой об украинских пользователях, а если да - то кто, когда, сколько и за что должен платить? Это больше не теоретический вопрос. Ниже - аналитическая справка о том, как все скорее всего будет работать, когда политические и процедурные формальности наконец догонят налоговую реальность.

О внедрении DAC 7 и Обмен Данными для Цифровых Платформ в Украине

DAC 7 и платформы. Директива ЕС 2021/514 (DAC 7) обязывает операторов цифровых платформ собирать и отчитываться налоговым органам данные о доходах продавцов, действующих через их платформы. Эти правила охватывают платформы, которые позволяют пользователям (как физлицам, так и компаниям) продавать товары, предоставлять услуги, сдавать имущество в аренду и т.д. (так называемые "relevant activities"). Зона действия: DAC7 распространяется как на операторов платформ, зарегистрированных или с офисами в ЕС, так и на операторов вне ЕС, если они ведут коммерческую деятельность в ЕС (например, имеют продавцов-резидентов ЕС).

По правилам DAC7 отчетности подлежат продавцы, являющиеся налоговыми резидентами стран ЕС или сдают в аренду недвижимость в ЕС. Исключения сделаны для отдельных категорий, в частности государственных учреждений, компаний с листингом на бирже, и мелких продавцов: если за год через платформу осуществлено менее 30 транзакций и суммарное вознаграждение не превышает €2000, информация о таком продавце не передается. Таким образом, очень незначительная деятельность на платформе отчетностью не охватывается. Все остальные продавцы (включая ФЛП и обычных физлиц) считаются подотчетными, если они резиденты юрисдикции, участвующей в обмене, и осуществляют деятельность через платформу.

DPI MCAA и обмен данными. Для автоматического международного обмена этими данными создано Многостороннее соглашение компетентных органов об автоматическом обмене информацией о доходах, полученных через цифровые платформы (DPI MCAA). Оно позволяет налоговым службам разных стран ежегодно автоматически обмениваться отчетной информацией, собранной платформами. По состоянию на апрель 2025г. к DPI MCAA присоединились 29-30 юрисдикций (преимущественно страны ЕС, а также, например, Канада, Новая Зеландия, Норвегия и т.д.). Украина пока не является участником, но активно готовится к присоединению. Обязательные предпосылки - имплементация модельных правил ОЭСР для платформ и положений DAC7 в национальное законодательство.

Резонансный законопроект №13232 (от 30.04.2025), также известный как "Закон о налоге на OLX". О чём он? Правительство Украины 29 апреля 2025 года одобрило проект закона, который внедряет в Налоговый кодекс положения для автоматического обмена информацией о доходах с цифровых платформ. Этим законопроектом предлагается дополнить НК Украины новой статьёй о международном автоматическом обмене такой информацией, прописать требования к due diligence пользователей платформ, идентификации подотчётных продавцов и подаче отчётов в ГНС Украины. Украинское законодательство фактически гармонизируется с европейскими стандартами, выполняя структурный маяк МВФ. После принятия этого закона и присоединения к DPI MCAA Украина сможет получать от партнёров информацию о доходах своих налоговых резидентов, заработанных через иностранные платформы, и сама предоставлять данные о нерезидентах, зарабатывающих через украинские платформы.

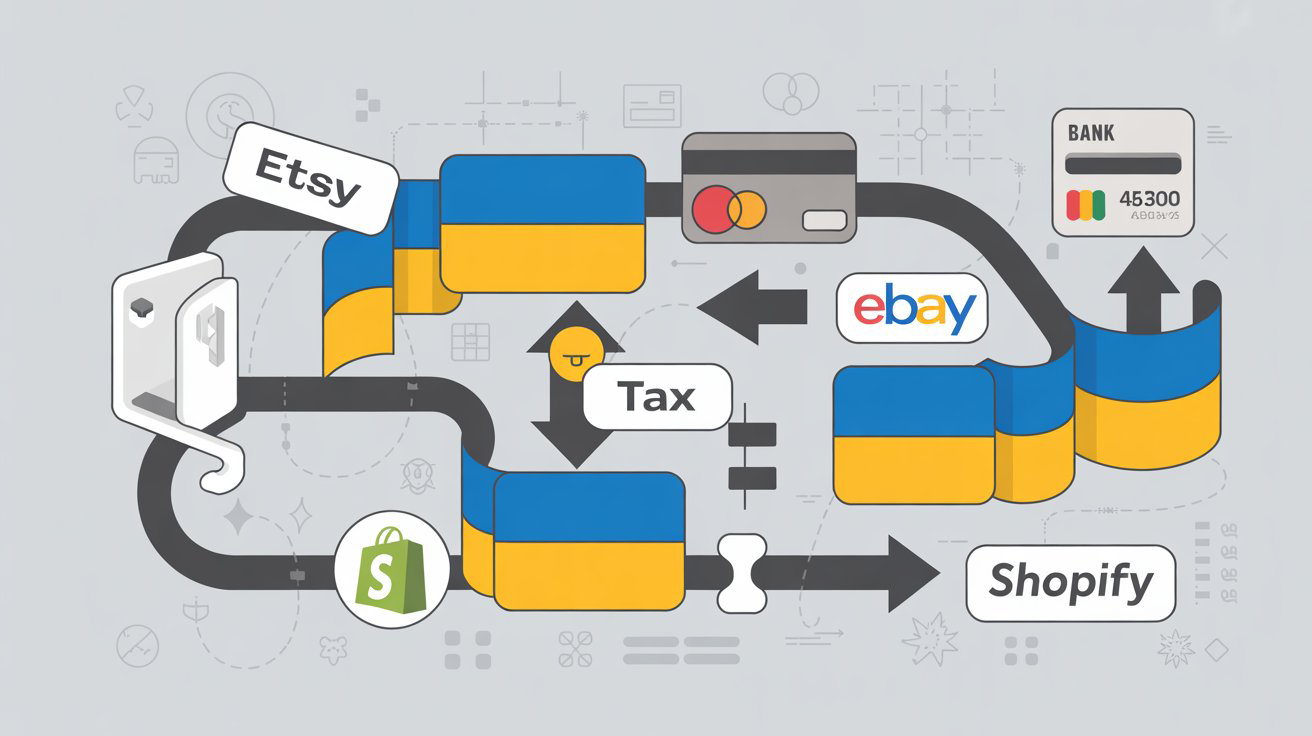

Должны ли Etsy и eBay отчитываться украинской налоговой об украинских пользователях?

Текущее состояние (до присоединения Украины). Пока нет, автоматической обязанности делиться информацией с украинскими органами эти платформы не имеют. По правилам DAC7, Etsy, eBay и другие платформы пока отчитываются только о продавцах-резидентах стран ЕС или об операциях с имуществом в ЕС. Украинские продавцы не охватываются понятием "reportable seller" в рамках сугубо европейского обмена, ведь Украина не член ЕС и не участник соглашения по состоянию на 2023-2024 гг. операторы вроде Etsy / eBay и собирают определенные данные обо всех продавцах, они не обязаны передавать данные об украинских резидентах ни в какую налоговую службу (кроме случаев индивидуальных запросов). Например, первый обмен данными по DAC7 между странами ЕС состоялся в феврале 2024 г. и касался доходов за 2023 год - ни одна из этих данных не передавалась в Украину, поскольку правовых оснований не было.

Ожидаемые изменения (после имплементации и присоединения). Да, возникнет обязанность. После принятия упомянутого законопроекта и присоединения к DPI MCAA платформы будут обязаны отчитываться и об украинских продавцах. Украина, имплементировав модельные правила, станет для платформ такой же "юрисдикцией отчетности", как страны ЕС. Это означает, что операторы вроде Etsy и eBay должны будут либо:

- Включать украинских резидентов в свой отчет в компетентный орган в рамках международного обмена, и тогда налоговая Украины автоматически получит эти сведения через канал DPI MCAA;

- Или прямо отчитываться в ГНС Украины, если будут иметь соответствующую обязанность по украинскому закону (например, в случае регистрации постоянного представительства или избрания Украины в качестве юрисдикции отчетности). Законопроект №13232 возлагает на операторов платформ обязанности налоговых агентов в Украине, что предусматривает и представление отчетов в ГНС о подотчетных продавцах. Иными словами, когда Украина станет участником системы, платформы не будут иметь выбора- передача информации станет их обязанностью, а не просто правом или жестом доброй воли. Это подтверждается требованием, чтобы страны-участницы предусмотрели действенные санкции за невыполнение платформами этих норм. В ЕС уже действуют штрафы до десятков тысяч евро за уклонение от отчетности по DAC7; аналогично, украинское законодательство, вероятно, установит санкции для операторов, которые не будут предоставлять данные.

Полнота отчетности: все ли данные и обо всех ли? Объем информации, который должны предоставлять платформы, является достаточно подробным: идентификационные данные продавца (ФИО / название, адрес, ИНН / VAT), номер счета для выплат, общую сумму выплаченного дохода за период, количество транзакций, удержанные комиссии или налоги и тому подобное. Однако, как указано, не все продавцы подпадают под отчетность. Платформа не отчитывается о продавце, если его активность не пересекла определенных порогов: менее 30 продаж и ≤ €2000 за год. Таким образом, если украинский пользователь лишь эпизодически что-то продал через Etsy / eBay на незначительную сумму, эти данные могут и не передаваться. Все же более активные продавцы (включая предпринимателей и физлиц с заметными оборотами) будут охвачены отчетностью в полном объёме- без каких-либо исключений, кроме упомянутого порога и специальных случаев (например, если продавец - государственное учреждение или публичная компания, что на практике мало вероятно для Etsy / eBay).

Обязанность vs право. В контексте международного обмена это именно обязанность. Платформы не получат дискреционного права решать, передавать или нет данные - они будут обязаны делать это автоматически. Единственная гибкость для нерезидентных платформ - выбрать одну страну для регистрации и отчета (в ЕС действует принцип "единого окна" для операторов вне ЕС). Например, неевропейский оператор (как Etsy Inc., базирующаяся в США) может зарегистрироваться в одной выбранной стране ЕС, отчитываться там обо всех необходимых продавцах, и эта информация потом разойдется другим странам автоматически. После вступления Украины в MCAA, иностранные платформы с украинскими продавцами смогут передавать данные через уже налаженные каналы. Сам же украинский законопроект предусматривает внесение операторами отчетов в ГНС Украины напрямую. Итак, для Etsy, eBay и подобных компаний выполнение украинских требований станет обязательным условием продолжения работы с украинскими пользователями.

Характер обмена: автоматический или по запросу? Что требуется от Украины?

Автоматический обмен. Предустановленная система -автоматическая. Это означает, что один раз в год налоговые органы разных стран обмениваются массивами данных без индивидуальных запросов по каждому плательщику. DAC7 устанавливает годовой цикл: платформы до 31 января подают данные за предыдущий календарный год, а налоговые органы обмениваются ими между собой до конца следующего месяца (в ЕС - до конца февраля). На глобальном уровне MCAA аналогично предусматривает ежегодный автоматический обмен с использованием стандартного XML-формата (DPI XML Schema). Условно, когда Украина присоединится, впервые автоматически она может получить данные уже за тот год, в котором участие вступит в силу. (Например, если соглашение ратифицировано и имплементация завершена в 2025 г., то в 2026 г. Украина получила бы информацию за 2025 год).

Условия для Украины. Чтобы обмен заработал, Украина должна выполнить следующие шаги:

- Имплементировать необходимые правила в законодательство. Как уже упоминалось, временно отозванный законопроект №13232 направлен на внедрение модельных правил ОЭСР и положений DAC7 в Налоговый кодекс. В частности, определяются понятия «оператор платформы», «подотчётный продавец», процедура комплексной проверки (due diligence) продавцов, порядок и сроки подачи отчётов и т. д. Без этих норм налоговая служба Украины просто не имела бы права ни собирать, ни обмениваться соответствующей информацией.

- Присоединиться к многостороннему соглашению (DPI MCAA). Необходимо подписать и ратифицировать MCAA - только тогда другие юрисдикции смогут законно передавать нам данные, а мы - им. Украина уже официально заявила о намерении присоединиться и работает над этим. Фактически, имплементация модельных правил является условием для присоединения, после чего технически Украина будет включена в систему автоматического обмена.

- Обеспечить техническую и институциональную готовность. Нужно наладить ИТ-системы для приема/передачи данных в стандарте OECD (XML Schema), гарантировать защиту информации и конфиденциальность. Уже существуют наработки - ОЭСР разработала унифицированный формат, используемый и для DPI MCAA, и для DAC7 обмена. Украина, готовясь к CRS (обмену финансовой информацией), успешно прошла оценку безопасности и настроила необходимую инфраструктуру до 2024 г. Это пригодится и для обмена по платформам.

Статус обмена после присоединения. После выполнения этих условий обмен данными станет автоматическим. Украинская ГНС будет регулярно получать от партнёров информацию о доходах украинцев, заработанных через платформы за рубежом, без дополнительных запросов. Важно, что DPI MCAA позволяет как двусторонний, так и нерецирокный обмен — то есть юрисдикция может получать информацию даже если сама пока что не предоставляет (например, в переходный период). Однако Украина планирует быть полноценным участником и также предоставлять данные о нерезидентах, которые зарабатывают через украинские платформы, обеспечивая взаимность.

Право или обязанность для Украины получать данные. С точки зрения международного права, присоединение к MCAA даёт право на получение информации, но также налагает обязанность отправлять её партнёрам. Для украинской налоговой это будет, скорее, возможностью, которой она, безусловно, воспользуется. То есть, ГНС Украины будет иметь возможность автоматически получать необходимые данные и обязана защищать и надлежащим образом использовать их. Если от какой-то страны-партнёра данные не поступят (например, платформа зарегистрирована в стране, которая ещё не подписала MCAA или не выполнила процедуры), тогда украинская сторона сможет обратиться с запросом информации в рамках двусторонних конвенций. Но это уже другой (несистемный) механизм.

Получит ли Украина данные за прошлые годы работы украинцев на платформах?

Автоматический обмен не охватывает прошлые периоды до вступления. Система обмена информацией о доходах с платформ, как правило, не имеет обратной силы. DAC7 действует с 2023 года (первый отчетный период - 2023) и даже страны ЕС не обмениваются данными за предыдущие годы. Аналогично, когда Украина подключится, она начнет получать сведения, начиная с года вступления в соглашение (или со следующего). Информация о доходах украинских продавцов за предыдущие годы (до присоединения) автоматически не будет предоставляться. Объясняется это тем, что:

- раньше платформы могли вообще не собирать полные налоговые данные о наших резидентах (не было требования);

- другие страны не имели правовых оснований делиться такой информацией с Украиной.

Например, если украинец торговал на Etsy в 2021-2022 гг. и не декларировал доходы, то по состоянию на сейчас эти исторические данные доступны украинской налоговой только в случае индивидуального расследования. Украина могла бы запросить информацию через механизмы обмена по налоговым конвенциям или через международную правовую помощь, но это несистемный процесс, требующий обоснования (то есть подозрений в уклонении). Право требовать информацию за прошлые периоды у Украины формально есть (в рамках соглашений об избежании двойного налогообложения и обмене налоговой информацией по запросу). Но обязанности у контрагентов предоставлять массивы данных ретроспективно нет- они предоставляют только то, что входит в автоматический обмен от даты его действия.

Иначе говоря, после старта программы украинская ГНС будет видеть доходы через платформы за будущие налоговые периоды. Что касается предыдущих лет, то массового "доначисления" налогов на основе новых данных не ожидается. Возможным является разве что анализ информации, полученной из первых отчетов, и если там окажутся значительные продавцы, которые ранее не декларировали доходы, налоговая может инициировать проверки за прошлые годы. Но это уже будет реализация контрольных полномочий, а не прямое действие соглашения. На данный момент в открытых источниках нет указаний, что Украина будет договариваться о получении исторических данных за периоды до присоединения - акцент сделан на перспективном обмене.

Резюме: Налоговые органы Украины смогут получать информацию о доходах украинцев на платформах, начиная с года внедрения обмена, но не ранее. За предыдущие периоды — только в случае отдельных действий (запросы, аудиты). Поэтому тем продавцам, которые в прошлом не декларировали заработки, государство сейчас предлагает добровольно легализоваться на будущее, в том числе с помощью нового льготного режима 5% (см. далее).

Налогообложение доходов украинского предпринимателя от продаж через платформы

Рассмотрим, с какой суммы продаж и с какой базы налогообложения украинский предприниматель должен платить налоги, если торгует на Etsy, eBay, Shopify и т.д. Ситуация зависит от организационно правового статуса продавца и системы налогообложения:

- Физическое лицо - предприниматель (ФЛП) на упрощенной системе- группа 2 или группа 3 единого налога.

- ФЛП или другое лицо на общей системе- уплачивает налоги с чистой прибыли.

- Общество с ограниченной ответственностью (ООО)- как юридическое лицо, либо на едином налоге (группа 3 для юрлиц), либо на общей системе (налог на прибыль).

Разберем подробно оба случая.

ФЛП на едином налоге (группа 2 или 3)

Ставки и лимиты. Группа 3 единого налога - самая распространенная для онлайн-торговли - предусматривает ставку 5% от дохода (при условии нерегистрации плательщиком НДС). Налог уплачивается с общей суммы выручки, без вычета расходов. Группа 2 платит фиксированную ставку (около 1340-1600 грн в месяц по состоянию на 2025г.) независимо от оборота, но с ограничением по годовому доходу ~6,7 млн грн. То есть группа 2 позволяет платить налог заранее фиксированной суммой, тогда как группа 3 - это процент от оборота.

База налогообложения: С полной ли суммы, которую заплатил покупатель, или с суммы, поступившей предпринимателю? - Единщикам важно понимать, что объектом налогообложения является доход, полученный в течение периода в денежной форме. То есть налогом облагается та сумма средств, которую ФЛП фактически получил на свой счёт или наличными. Если покупатель заплатил за товар $100, но из них платформа удержала комиссию и налоги и перечислила предпринимателю, скажем, $90 - то налогооблагаемым доходом будет $90. ФЛП не включает в доход суммы, которые не поступили ему напрямую (например, НДС или другой налог, который платформа самостоятельно взыскала с покупателя и перечислила государству за рубежом). Так же, маркетплейсовые сборы / комиссии фактически уменьшают сумму, поступающую предпринимателю, следовательно, он платит единый налог с чистой выплаты от платформы. С точки зрения определения "вознаграждения" в терминах DAC7, речь идет именно о сумме нетто после удержания комиссий или налогов платформой - это совпадает с тем, что ФЛП реально получает.

Пример: Покупатель уплатил на Etsy $120 за товар, из них $20 - НДС ЕС, $5 - комиссия Etsy. Продавцу (ФЛП) на счет поступило $95. Налогообложению подлежат эти $95 как его доход. $20 НДС не были его доходом, а $5 он заплатил как услугу платформы - но поскольку ФЛП группы 3 не может отминусовать расходы, просто в доход пойдет то, что он фактически получил ($95).

Возврат товаров и средств. Если продажа отменена, а деньги возвращены покупателю, этот оборот не включается в доход ФЛП. Налоговый кодекс прямо устанавливает, что суммы предоплат / аванса, которые возвращаются покупателю в связи с возвратом товара или расторжением договора, не считаются доходом единщика. Практически это значит: когда произошёл рефанд, предприниматель может исключить эту сумму из налогооблагаемого дохода. Если возврат денег произошёл в том же квартале, что и продажа, ФЛП просто не учитывает эту выручку при подаче декларации (или указывает и сразу вычитает). Если же средства были получены, допустим, в одном квартале, а возвращены в следующем, - налоговая советует подать уточняющую декларацию за тот период, где доход был отражён. Хоть это и дополнительная бюрократия, важно, что налог в итоге уплачивается лишь с тех сумм, что остались у предпринимателя после завершения всех расчетов с клиентами. Следовательно, возвраты клиентам уменьшают базу налогообложения (не облагаются налогом).

Валовой доход или прибыль? На упрощённой системе налогообложения расходы не учитываются. ФЛП 3-й группы платит 5% именно с выручки (валового дохода), а не с прибыли. Это означает, что даже если из полученных $95 в приведённом выше примере предприниматель понёс расходы (себестоимость товара, доставка, реклама и т. д.), они не уменьшат сумму единого налога. Единый налог — это плата “с оборота”. Аналогично, ФЛП 2-й группы уплачивает фиксированную сумму, которая не зависит от размера расходов или маржи. В то же время упрощенцы освобождены от налога на прибыль, НДС (при ставке 5%), ведут минимальную отчётность и т. д., что компенсирует отсутствие расходов в расчёте налога.

Налогообложение мелких сумм. Нередко начинающие на платформах спрашивают: "Надо ли платить налог, если я продал только одну вещь на небольшую сумму?" С точки зрения закона -да, нужно, если этот доход получен от предпринимательской деятельности. На практике, ФЛП группы 3 может вообще не иметь обязательства по НДФЛ/ЕН, если у него за квартал не было дохода (группа 3 платит только от фактически полученного). ФЛП группы 2 уплачивает свой фиксированный платеж даже за месяцы без продаж (если не находится на каникулах). Однако законопроект №13232 вводит стимул для совсем мелких продавцов-физлиц: если за год не более 3 продаж на сумму до €2000 суммарно, им разрешено не открывать отдельный "предпринимательский" счет в банке и могут использовать личный счет - то есть вести себя как непредприниматели. Но даже в таком случае ставка налога составит 5% от полученного дохода. То есть государство позволяет случайным продавцам легко выполнить налоговые обязательства (платформа выступит налоговым агентом и уплатит 5% с суммы продаж).

Новый режим 5% для физических лиц. В контексте будущего стоит упомянуть, что законопроект предусматривает отдельный льготный режим налогообложения доходов, полученных через платформы, для физических лиц-резидентов, которые не зарегистрированы как ФЛП. При выполнении ряда условий (специальный счёт для этой деятельности, отсутствие наёмных работников, неперевышение годового дохода ~6,7 млн грн, отсутствие торговли подакцизными товарами и прочее) такие лица смогут платить лишь 5% НДФЛ с доходов через платформу. Причём обязанность удержать этот налог возлагается на оператора платформы. Фактически, это альтернатива регистрации ФЛП: раз платформа и так предоставит информацию о доходах, государство предлагает сразу удержать с них 5% — столько же, сколько платил бы единичник. Этот режим вводится для упрощения добровольной уплаты налогов продавцами-негосударственными лицами и выведения их из тени. Для уже зарегистрированных ФЛП (группа 3, ставка 5%) по сути ничего не изменится —они и сейчас платят те же 5%, только самостоятельно. Но если ФЛП — это «самозанятое лицо», то новый режим на них не распространяется (условие — «не является самозанятым лицом»). Следовательно, предприниматели останутся на своих правилах, а незарегистрированные продавцы получат шанс легко легализовать доходы с минимальной ставкой через механизм платформы.

Военный сбор и ЕСВ. Не стоит забывать, что физлица в Украине также платят 5% военного сбора с доходов. ФЛП-единщики ранее были освобождены от военного сбора, но с 2023 года его вернули: для 3-й группы — это 1% с оборота (по сути, в довесок к тем 5%, итого ~6,5%), для 1–2 групп установлен фиксированный ежемесячный платеж (~800 грн). Законопроект о 5% НДФЛ, вероятно, также не отменяет военный сбор, так что фактическая нагрузка для платформы-продавца может составлять ~6,5%. Единый социальный взнос (ЕСВ) платится всеми предпринимателями обязательно, независимо от системы (22% от минимальной зарплаты ежемесячно). Для физлица, которое не является ФЛП, доходы от продажи товаров не являются базой для ЕСВ, так что новый режим 5% не предполагает уплату соцвзноса (это плюс, но нужно учитывать, что такие лица не получают пенсионного стажа за эти периоды).

Итак, украинский предприниматель (ФЛП или нет) обязан платить налог с первого заработанного гривны / доллара. В случае упрощёнца — это 5% (или фиксированный платёж), который рассчитывается с полной суммы поступления на его счёт за товар / услугу. Ни налоги, уплаченные за границей покупателем, ни комиссии сервисов не увеличивают облагаемый доход — они фактически уменьшают сумму, поступающую предпринимателю. Но расходы предпринимателя не вычитаются из базы (на едином налоге). Налог уплачивается по итогам периода (квартала для 3 группы ЕН) на совокупный доход, а не с каждой транзакции отдельно. Возвраты средств покупателям исключаются из дохода и налог с них не уплачивается (хотя могут потребовать уточнения предыдущих деклараций, если период закрыт).

ООО (или ФЛП/физлицо на общей системе)

Общая система (налог на прибыль / доходы). Если продавец работает как ООО или другое юрлицо на классической системе налогообложения, либо как ФЛП на общей системе, то налогообложение происходит с чистой прибыли (доходы минус расходы). Для юрлиц основной налог —18% налога на прибыль. Для физлиц на общей —18% НДФЛ + 5% военного сбора с чистого налогооблагаемого дохода. База определяется по правилу бухгалтерского учета: выручка от реализации минус документально подтверждённые расходы, связанные с этой деятельностью.

В случае онлайн-продаж через платформы к расходам можно отнести все прямые расходы: себестоимость товаров, комиссию маркетплейса, плату платежному провайдеру (например, PayPal / Payoneer), доставку, рекламу и т.д. - при условии надлежащего документирования. Итак, ООО уплатит 18% только с чистой прибыли, что остается от продаж, а не с полной выручки. Для предпринимателя на общей системе экономически получается то же самое, только вместо налога на прибыль он платит НДФЛ и военный сбор с чистого дохода.

Пример: ООО продало товар за $100, себестоимость товара $50, комиссия Etsy $10, доставка $5 - прибыль составляет $35. Налог на прибыль будет ~$6,3 (18% от $35). ФЛП на общей системе в аналогичной ситуации заплатил бы ~$6,3 НДФЛ + ~$0,5 военного сбора (итого ~6,8) с той же прибыли $35.

Что с мелкими продажами? На общей системе нет минимального порога дохода - формально декларировать и облагать налогом следует любую сумму прибыли. Но если деятельность разовая или нерегулярная, люди часто не регистрируются предпринимателями. Это неправильно с точки зрения закона (доходы физлиц от продаж товаров тоже подлежат обложению НДФЛ). Впрочем, обложить разовые продажи физлица государство могло только если обнаружит их. С новым режимом 5% и автоматическим обменом информацией, даже мелкие продавцы попадут в поле зрения - но им упростят жизнь, предложив заплатить 5% через платформу. Если же кто-то захочет остаться на общей системе (скажем, крупный продавец с расходами >80% или потребностью в статусе плательщика НДС), он сможет это сделать - тогда платформа, вероятно, не будет удерживать 5%, а предоставит данные ГНС, и компания/предприниматель отчитается самостоятельно. Законопроект прямо говорит, что 5% - льготная ставка для плательщика-резидента, который соответствует критериям. Если резидент им не соответствует (например, это ООО или ФЛП с наёмными работниками), то он просто действует по общим правилам налогообложения своего статуса.

Периодичность. ООО отчитывается ежеквартально или ежегодно по налогу на прибыль (в зависимости от размера), ФЛП на общей - раз в год по НДФЛ. То есть учитываются все продажи за период, чистая прибыль суммарно, с учётом возвратов (откорректированные доходы/расходы). Возврат товара у юрлица отражается сторнированием дохода и расходов, так что уменьшает прибыль этого периода. Для ФЛП-общесистемщика возврат означает, что он не получил дохода, или если получил и потом вернул в следующем году - может показать отрицательный результат в том году, когда вернул, и таким образом не платить с этой суммы (или подать уточнение за предыдущий год, если уже платил). В любом случае, как и для единщиков, рефанды не облагаются налогом в конечном итоге- либо не включаются в доход, либо исключаются при корректировке.

Выводы: С точки зрения базы налогообложения: ФЛП на 2-й и 3-й группах уплачивают налог из полной суммы поступлений (выручки), без вычета расходов. Но фактически эта выручка - это чистый платёж от платформы, уже за вычетом комиссий и налогов, удержанных платформой с покупателя. ООО и общесистемщики уплачивают из прибыли, поэтому могут вычесть и комиссии маркетплейса, и себестоимость, и другие расходы. Периодичность - налог считается на совокупный финансовый результат за период, а не отдельно с каждой транзакции (хотя у единщика 5% от каждой гривны дохода дает то же, что 5% от суммы за квартал). Возврат средств покупателям, отмененные продажи не подлежат налогообложению- они исключаются из дохода согласно нормам НКУ.

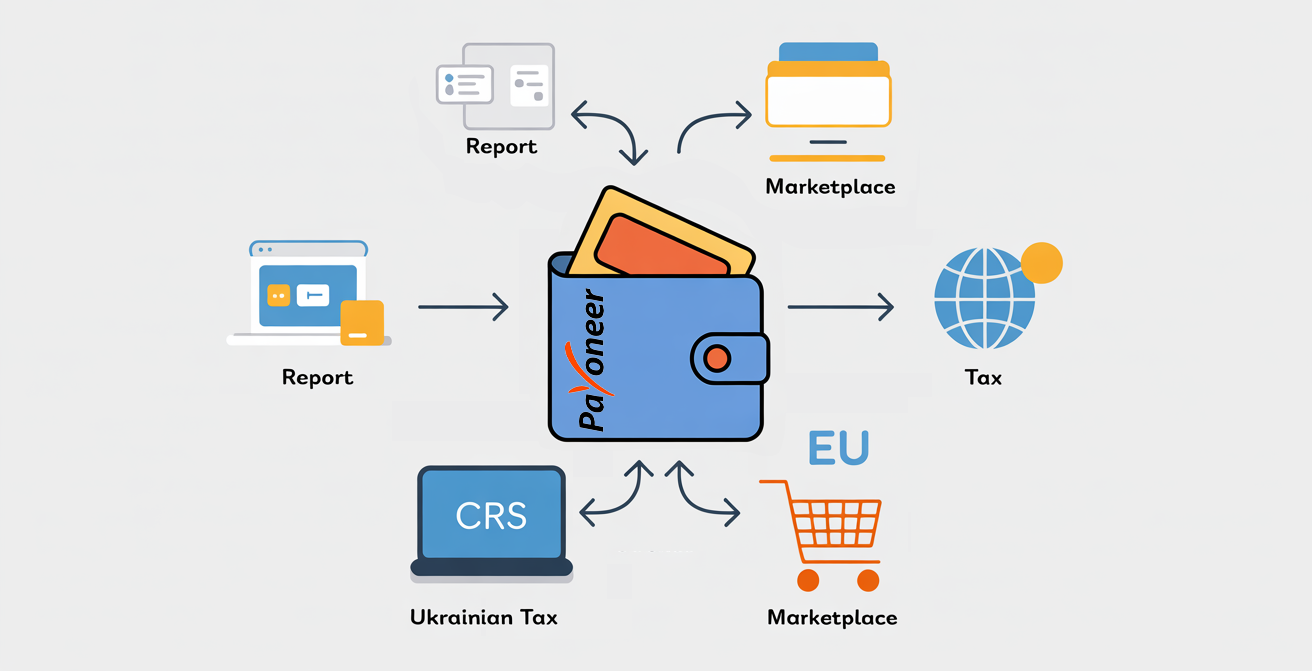

Payoneer и его роль в отчетности и налогообложении

Должен ли Payoneer отчитываться? Payoneer - это платежная система (провайдер переводов и электронных кошельков), а не торговая платформа, сводящая продавцов и покупателей. Определение "цифровой платформы" в контексте DAC7 / ОЭСР четко исключает программное обеспечение, которое исключительно обрабатывает платежи или только рекламные доски без транзакций. Итак, Payoneer не является "оператором цифровой платформы" для целей этих правил. Он не организует продажи, а лишь переводит средства, заработанные на других платформах, на счета пользователей. Поэтому ни директива DAC7, ни модельные правила не обязывают Payoneer отчитываться налоговым органам о доходах клиентов.

Обмен финансовой информацией (CRS). В то же время Payoneer (как и другие платежные сервисы, банки, эмитенты карт) подпадает под глобальный стандарт обмена финансовой информацией (CRS - Common Reporting Standard). Украина с 2023 года имплементировала CRS и с сентября 2024 г. уже начала автоматически обмениваться данными о финансовых счетах с более чем 50 странами. Если счет украинца в Payoneer открыт в юрисдикции, которая является участником CRS (например, Payoneer имеет подразделение в ЕС, или в другой стране-участнице), то информация об этом счете - баланс, поступления и т.д. -может передаваться украинской ГНС в рамках CRS. Это отдельный от DAC7 механизм: он касается финансовых счетов, а не доходов от платформ. Таким образом, налоговая Украины потенциально будет знать о существовании счета Payoneer у лица и о движении средств на нем (как часть финотчетности). Однако в этих данных не будет детализации, за что именно поступали средства - просто баланс и общие суммы за год.

Становится ли Payoneer налоговым агентом? Нет, украинский закон не возлагает на платёжные системы обязанностей налогового агента в отношении этих доходов. Роль налогового агента по законопроекту отведена операторам платформ (то есть Etsy, eBay и др.). Сам Payoneer лишь выполняет перевод. Поэтому он не будет удерживать 5% налога с ваших поступлений — это должна сделать платформа до отправки средств (или сообщить налоговой, чтобы та контролировала уплату самозанятыми).

Налогообложение доходов, выведенных на Payoneer. Для предпринимателя или физлица нет разницы, на какой платёжный сервис поступили деньги. С точки зрения украинского налогового права важен факт получения дохода. Если украинец заработал $100 на Etsy и они "лежат" на счету Payoneer, формально этот доход уже получен (независимо от того, перевёл он их на свой украинский банк или нет). ФЛП-единщик обязан отражать доходы по дате зачисления на счет, открытый для предпринимательской деятельности. Здесь есть нюанс: Payoneer - это не банк, а электронный кошелёк. Некоторые ФЛП открывают валютный счёт в украинском банке и привязывают его к Payoneer для получения платежей; другие пользуются картой Payoneer и могут вообще не заводить деньги в Украину. Но от налогообложения это не освобождает - резидент должен декларировать мировые доходы, независимо от того, где хранятся средства. На практике, многие декларируют доходы, когда они попадают на украинский счет (при валютном зачислении банк требует документы и это "засвечивает" выручку). С внедрением автоматического обмена налоговая будет знать и о счетах за рубежом, поэтому советуем рассматривать получение денег на Payoneer как налогооблагаемый доход в момент, когда средства попали под ваш контроль.

Подводя итоги по Payoneer: этот сервис не обязан подавать отчеты по DAC7 / MCAA, поскольку не является маркетплейсом. В то же время информация о счетах Payoneer украинских резидентов может поступать в Украину через CRS (финансовый обмен), но без детализации по каждой транзакции. Что касается налогов, то для продавца ничего не меняется: облагается доход от продажи (как рассчитано выше), неважно выведен он на Payoneer, Paypal или банк. Расходы на комиссии Payoneer (конвертация валюты, годовое обслуживание карты и т. п.) ФЛП-единщик вычесть не может; а предприятие на общей системе отнесёт их на расходы и тем уменьшит налогооблагаемую прибыль.

Платформа Shopify: обязанности и налогообложение

Особенность Shopify. Shopify - это несколько иной формат: это платформа, позволяющая продавцам создавать собственный интернет-магазин. Она не агрегирует все товары на общем маркетплейсе, как Etsy или eBay, но по сути является цифровой платформой, через которую продавцы (мерчанты) находят покупателей (те заходят на созданные магазины). То есть Shopify тоже подпадает под определение программного обеспечения, которое "позволяет продавцам быть соединенными с пользователями для осуществления релевантной деятельности (продажи товаров)". Итак, в контексте правил DAC7 / OECD Shopify - оператор платформы, аналогичный по обязанностям.

Будет ли отчитываться Shopify об украинских продавцах? Так, после вступления Украины в систему -должен отчитываться. На данный момент Shopify как канадская компания уже приготовилась к глобальным требованиям: Канада подписала DPI MCAA и планирует обмениваться информацией. Более того, Shopify оперирует и в ЕС (имеет клиентов в Европе), поэтому она подчиняется DAC7: как нерезидентный оператор с продавцами в ЕС Shopify обязана была зарегистрироваться в одной из стран ЕС и отчитываться о европейских продавцах. Соответственно, когда Украина подключится, Shopify должна будет аналогично предоставлять данные и по украинским продавцам. Механизм может быть либо через канадскую налоговую (CRA) - если Канада реализует правила и включит Украину в список обмена, - либо через европейскую ячейку (если Shopify решит включать украинцев в свой отчет, скажем, в Ирландию, которая затем передаст нам по MCAA). В любом случае, Shopify не сможет проигнорировать украинских мерчантов. Это будет часть его общей отчетной обязанности. Исключения - те же самые: мелкие продавцы (≤€2 000 в год, 30 заказов) могут не попасть в отчет, а остальные - попадут.

В полном ли объеме и обязательно ли? Отчетность для Shopify будет такой же обязательной нормой права, как и для других. Даже несмотря на то, что Shopify в основном не обрабатывает платежи (продавцы могут подключать сторонние шлюзы, напр. Stripe), - отчетная обязанность касается платформы, способствующей заключению сделок, а не платежного провайдера. Поэтому Shopify, зная объемы продаж мерчантов через их магазины, должен будет делиться этой информацией. Сбор данных уже налажен, ведь Shopify отправляет продавцам годовые отчеты о продажах, и для выполнения DAC7 им пришлось верифицировать налоговые номера продавцов, адреса и т.д. Объем будет полным, кроме уже упомянутых порогов.

Стоит отметить, что удерживать налоги Shopify, скорее всего, не будет. В отличие от Etsy, Shopify не выступает посредником в платежах (если только мерчант не пользуется опцией Shopify Payments). Покупатели платят напрямую магазину (через интегрированный эквайринг). Поэтому выполнить роль налогового агента (в смысле - удержать 5% НДФЛ с украинца) Shopify технически не сможет во многих случаях. Соответственно, для продавцов на Shopify более актуальной будет передача информации: украинская налоговая получит данные об их выручке и сможет проконтролировать уплату налогов самими продавцами. Если продавец - физлицо без ФЛП, налоговая будет знать о его доходе и сможет потребовать уплатить 18% (или предложит перейти на режим 5% через самодекларацию или иным путем). Если продавец - ФЛП, данные поступят и налоговая сверит с его декларациями. Можно прогнозировать, что в будущем законодательство уточнит механизм: возможно, для платформ, которые не осуществляют выплаты продавцам, обязанность налогового агента будет номинальной (они только сообщают данные, а не удерживают налог). В любом случае, право Украины получать информацию распространяется и на такие платформы - фактически, Shopify передаст все, а уже вопрос уплаты налога будет решаться на стороне ГНС и плательщика.

Автоматичность обмена для Shopify. Так же, обмен будет автоматическим через MCAA. Shopify предоставит отчет или канадскому налоговому органу, или другому выбранному, и дальше Украина получит данные от того компетентного учреждения. Украине для этого достаточно быть участником соглашения - отдельной двусторонней договоренности с Канадой не нужно, потому что MCAA является многосторонней (Канада уже подписант). Если же вдруг Shopify будет отчитываться через европейскую юрисдикцию, то по линии OECD все равно эти данные могут быть переданы в Украину (в рамках MCAA, которую ЕС тоже поддерживает).

Информация за прошедшие годы на Shopify. Ситуация аналогичная: до вступления Украины ни Канада, ни другие страны не делились с нами такими данными. Shopify могла сохранять исторические продажи, но автоматически их не будут перегонять "задним числом". Украинская налоговая, получив первые отчеты, конечно, будет иметь картину оборотов продавца и за предыдущий год (скажем, если запуск состоится в 2025, дадут данные за 2025). Но, скажем, за 2024 г. мы информацию от Shopify не получим, если на 2024 г. Украина не была участником соглашения. Так что специальных ретро-механизмов нет - только опосредованно, через контроль и проверки как описано ранее.

Налогообложение для продавцов на Shopify. Оно ничем не отличается от рассмотренного для Etsy/eBay-продавцов. Если мерчант - ФЛП на едином налоге, он платит 5% с выручки (в гривневом эквиваленте) за свои продажи, как и за любые другие. Если это ООО - платит налог на прибыль с чистого финрезультата. Если физлицо без статуса - формально должно декларировать НДФЛ 18% + 1,5% ВС. На практике многие мелкие до сих пор этого не делали; но с началом обмена данными это становится рискованно. Поэтому либо регистрировать ФЛП, либо рассчитывать, что платформа (в перспективе) поможет уплатить 5%. Опять-таки, поскольку Shopify не переводит деньги продавцу напрямую, а только создает магазин, налоговая агентская функция для нее условна. Возможно, Shopify не будет удерживать ничего, но полностью информационная прозрачность сделает уклонение практически невозможным.

Payoneer для Shopify. Как и в случае Etsy, многие украинские Shopify-продавцы пользуются Payoneer / Stripe для получения платежей от клиентов. Этот аспект мы уже охватили: платежные провайдеры не отчитываются по DAC7, но данные о счетах могут передаваться через CRS. Если средства идут сразу на банковский счет в Украине - они и так контролируются (банки передают финмониторингу данные о валютных поступлениях). То есть государство будет знать или со стороны продажи (Shopify предоставит объем продаж), или со стороны финансов (банк / платежная система сообщат о полученных деньгах).

Выводы: нынешние и будущие обязательства, все сценарии

- Текущее положение дел: eBay, Etsy, Shopify и другие иностранные платформы не обязаны автоматически отчитываться перед украинской ГНС о пользователях из Украины — Украина пока не входит в систему DAC7 / DPI. Информацию о доходах украинцев на этих платформах налоговая получает только по запросу или если сам плательщик задекларирует добровольно. Payoneer не передаёт данные о выплатах (кроме случаев, когда есть запрос от правоохранительных органов). Украинские предприниматели, как и раньше, должны самостоятельно декларировать доходы от зарубежных продаж. ФОП-единщики платят 5% с выручки, ФОП на общей системе / ООО — 18% с прибыли, физлица — 19,5% с чистого дохода (что обычно не происходит на практике без контроля).

- Будущие обязательства (после внедрения): Платформы будут обязаны предоставлять Украине информацию о продажах украинских пользователей в автоматическом режиме. Обмен будет происходить ежегодно через многосторонние каналы. Etsy, eBay и т.п. либо напрямую будут отчитываться в ГНСУ, либо через налоговые органы своих стран — но в итоге данные попадут в Украину. Это касается большинства продавцов, кроме очень мелких (≤€2 000 годового дохода), которые не подлежат отчетности. Обязанность для платформ будет закреплена законом — невыполнение повлечёт штрафы. Payoneer и аналогичные платёжные сервисы не охватываются этим законом (они не «платформы» по определению), поэтому напрямую ничего не будут отчитывать. Однако налоговая сможет получать информацию о счетах украинцев в этих системах через другие соглашения (CRS).

- Автоматический обмен vs. запросы: Когда Украина присоединится к MCAA, обмен станет автоматическим— никаких запросов не потребуется, данные будут поступать ежегодно по каждому подотчетному продавцу. Украина должна завершить имплементацию правил и технически подготовиться, чтобы обмен был запущен. До этого момента налоговая может действовать только в формате индивидуальных запросов (что применяется ограниченно). После запуска — массивы данных будут доступны непрерывно, что радикально повысит прозрачность.

- Ретроспектива: Автоматически исторические данные не передаются— ни ЕС, ни OECD не предусматривают ретроактивности. Первые данные, которые Украина получит, — за год вступления. За предыдущие годы налоговая сможет лишь выборочно запрашивать информацию, если заподозрит крупные суммы неуплаченных налогов. Но массовой передачи архивных данных не будет. Для самих плательщиков это означает, что прощение прошлых грехов условное: если вы не декларировали доходы ранее, государство не получит об этом автоматического отчета, но сможет отреагировать на первый же автоматический отчет, сравнив его с вашей предыдущей отчетностью.

- Налогообложение доходов: Украинские продавцы на Etsy / eBay / Shopify обязаны платить налоги со своего заработка. Для ФЛП-единщиков — это 5% от суммы, которую они получили на счет (общий оборот за квартал). Ни комиссия платформы, ни налоги, уплаченные покупателем за границей (например, НДС), не прибавляются сверху — фактически платится с чистого перевода. Расходы (себестоимость, реклама и т. д.) не имеют значения для единщика — налог с валового дохода. Возвраты средств покупателям не включаются в налогооблагаемый доход. ФЛП 2-й группы платит фиксированную сумму (~₴1600/мес) до лимита оборота ~₴6,7 млн, то есть налог покрывает все его продажи (включая первую гривну). ФЛП/ООО на общей системе платят 18% с прибыли (минус военный сбор для физлиц), так что могут вычитать из дохода комиссии маркетплейса, сборы Payoneer, расходы на товар и доставку — налог только с того, что осталось как прибыль. Физлицо без статуса предпринимателя должно было бы платить 19,5% с чистого дохода, но с внедрением новых правил ему предлагают альтернативу — уплата 5% через платформу по льготному режиму (что значительно проще и выгоднее).

- Payoneer и Shopify — итог по «тем же вопросам»: Payoneer не будет иметь прямой обязанности отчитываться о ваших доходах украинской ГНС, так как не является оператором платформы. Однако через CRS украинская налоговая уже с 2024 года может получать информацию о вашем счёте Payoneer и движении средств на нём, если Payoneer сотрудничает с европейскими банками (Payoneer EU). То есть от налоговых органов ваша финансовая активность не скрыта. Налогообложение средств на Payoneer ничем не отличается: они считаются вашим доходом от бизнеса и должны быть задекларированы наравне с любыми другими. Shopify, как платформа для продажи товаров, будет иметь те же обязательства, что и Etsy / eBay— собирать информацию о продавцах и оборотах и передавать в рамках международного обмена. Это станет обязанностью, а не опцией, после вступления Украины в соглашение. Обмен для Shopify также автоматический. Удерживать налог Shopify вряд ли будет (так как не проводит платежи), но данные предоставит, а налоговая обеспечит уплату через самих продавцов. Прошлые годы на Shopify также не раскроются автоматически — только будущие. Налоги с продаж через Shopify уплачиваются так же: либо 5% с выручки (упрощёнка), либо 18% с прибыли (общая система), либо 5% через новый режим для физлиц — в зависимости от статуса продавца. Платежи, проходящие через Stripe / Payoneer к продавцу — это его доход, с которого и считается налог (расходы учитываются только на общей системе).

Упрощённо говоря, все онлайн-продавцы — резиденты Украины будут “подсвечены” перед налоговой. Платформы будут предоставлять информацию, и если налоги с этих доходов не уплачены, налоговая рано или поздно обратит на это внимание. Государство предлагает достаточно лояльные условия налогообложения (5% без бюрократии), чтобы стимулировать добровольную уплату. Поэтому целесообразно уже сейчас оценить свои объёмы продаж и выбрать оптимальную форму — ФЛП на едином налоге или просто физлицо под 5% через платформу — чтобы все варианты выполнения налогового обязательства были закрыты и в будущем не возникло проблем.

При этом следует понимать, что указанная статья - это лишь взгляд автора на вероятное развитие событий.

Источники:

- Министерство финансов Украины - по внедрению международного обмена информацией о доходах с цифровых платформ.

- OECD & EU DAC7 - об обязательствах операторов платформ отчитываться о доходах продавцов; критерии подотчетных продавцов и исключения.

- Проект Закона No13232 - нормы о 5% ставке НДФЛ, налоговых агентах-платформах и критериях льготного режима.

- Налоговый кодекс Украины - определение дохода ФЛП-единщика и исключение сумм возвращенных покупателю средств из дохода.

- Legaltax.pro, др. - режимы налогообложения ФЛП (группы 2,3) и общей системы; ставки и лимиты.

- BDO, PwC обзоры - пояснения к DAC7 для платформ (понятие платформы, единое окно для регистрации, сроки отчетности и санкции).

- ГНСУ - сообщение о запуске обмена финансовой информацией CRS в 2024 г.

- Министерство финансов Украины

- DAC 7: The new digital platform reporting rules

- DAC7 - European Commission

- Model Reporting Rules for Digital Platforms | OECD

- Многостороннее соглашение компетентных органов об автоматическом обмене информацией о доходах, полученных через цифровые платформы - Википедия

- Signatories of the Multilateral Competent Authority Agreement on Automatic Exchange of Information on Income Derived Through Digital Platforms

- What is DAC7? - BDO

- Министерство финансов Украины

- State Tax Service successfully implemented the first international automatic exchange of information according to the CRS Standard

- [PDF] The Latest on BEPS and Beyond - EY Global Tax News

- Выбор системы налогообложения для ФЛП в 2025 году: сравнение и стратегии

- Общая система налогообложения и ФЛП в 2025 году

- Как ФЛП-"единщикам" декларировать возвращенные средства покупателям?

Регистрация на событие

Оставляйте заявку на регистрацию на событие